Außergewöhnliche Belastungen Rechner

An ein paar wenigen Stellen in der Steuererklärung gibt es Raum für Ausgaben, die nichts mit Ihrer Arbeit zu tun haben. Die sogenannten außergewöhnlichen Belastungen gehören dazu. Wie viel Steuerlast sie einem allerdings tatsächlich von der Schulter nehmen, hängt vom Einkommen und der Kinderzahl ab. Deswegen ermittelt der Steuerrechner für Sie, wie viel Sie über außergewöhnliche Belastungen erstattet bekommen.

Tipp: Steuern zurück bekommen!

smartsteuer Expertenrat: Machen Sie jetzt Ihre Online-Steuererklärung und holen Sie sich ihr Geld vom Finanzamt zurück!

Außergewöhnliche Belastung berechnen:

Erfassen Sie außergewöhnlichen Belastungen wie Krankheitskosten oder Bestattungskosten. Der Rechner ermittelt unter Berücksichtigung Ihres Einkommens und der Anzahl Ihrer Kinder in welcher Höhe Sie außergewöhnliche Belastungen absetzen können.

Falls Sie Fragen zu den einzelnen Feldern haben, bewegen Sie den Cursor einfach über das nebenstehende Fragezeichen, um mehr Informationen zu bekommen.

Welche Spenden werden steuerlich begünstigt?

Zwar kann jeder so viel spenden wie er will, vom Finanzamt berücksichtigt werden allerdings nur Spenden, die 20 Prozent des Gesamteinkommens nicht überschreiten. Der Steuerrechner berücksichtigt bereits wie viel Ihrer eingetragenen Spenden Sie absetzen können.

Damit das Finanzamt Spenden anerkennt, müssen sie außerdem an Organisationen gehen, die sogenannte steuerbegünstigte Zwecke verfolgen. Zu den steuerbegünstigen Zwecken zählen „mildtätige, kirchliche oder gemeinnützige“ Tätigkeiten. Spenden an Stiftungen, Vereine, Kirchen oder karitative Organisationen fallen in der Regel darunter. Aber auch an Universitäten, staatliche Museen oder Theater. Spenden an politische Parteien, unabhängige Wählervereinigungen oder eine inländische Gemeindeverwaltung sind ebenfalls steuerlich begünstigt.

Sind Mitgliedsbeiträge Außergewöhnliche Belastungen?

Mitgliedsbeiträge sind nicht das gleiche wie Spenden. Sind Sie Vereinsmitglied, können Sie die Mitgliedsbeiträge in der Regel nicht als Spende absetzen. Das liegt daran, dass Spenden per Definition keine Gegenleistung erwarten. Ein Verein hingegen bietet seinen Mitgliedern aber gewisse Leistungen für ihre Mitgliedsbeiträge. Bei ganz bestimmten gemeinnützigen Vereinen lassen sich sogar die Mitgliedsbeiträge absetzen, wenn das Spendenrecht ihren Zweck für besonders förderungswürdig hält. Das gilt allerdings nur für Vereine, die rein „altruistische“ Zwecke haben und nicht primär der Freizeitgestaltung dienen. Auf die üblichen Sport-, Musik- und Karnevalsvereine trifft das also nicht zu.

Beispiel: Sie bezahlen einen jährlichen Mitgliedsbeitrag an den Sportverein, in dem Sie Fußball spielen. Der Mitgliedsbeitrag ist nicht von der Steuer absetzbar, weil der Fußballverein der Freizeitgestaltung dient. Zusätzlich spenden Sie einmalig eine extra Summe für die Vereinskasse – da der Sportverein gemeinnützig ist und es sich um eine klassische Spende handelt, können Sie diese von der Steuer absetzen.

Anders sieht es bei einem Naturschutzbund oder einem Verein zur Denkmalpflege aus: hier erhalten Sie in der Regel keine Gegenleistung, sondern sind Mitglied für die gute Sache. In dem Fall können Sie ihre Mitgliedsbeiträge von der Steuer absetzen – und jede darüberhinausgehende Spende ohnehin.

Wo gebe ich die Spende in der Steuererklärung an?

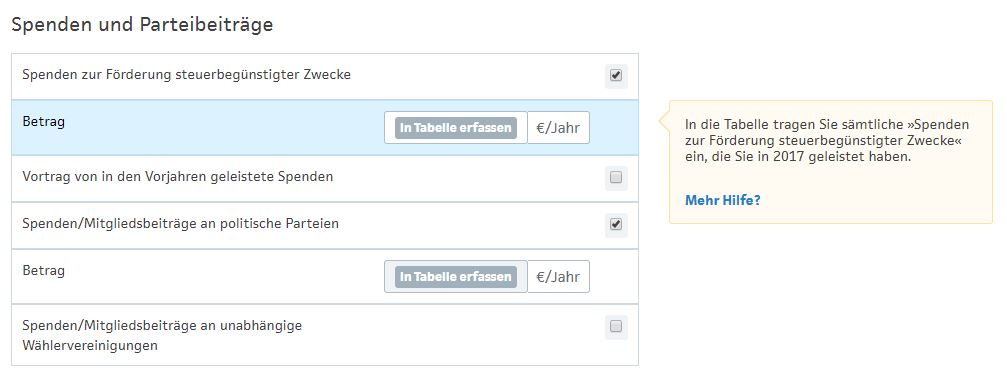

Spenden gelten als Sonderausgaben und kommen deswegen direkt in den Mantelbogen. Parteispenden sind steuerlich besonders begünstigt. Enthält die im Steuerrechner eingetragene Summe Ihrer Spenden auch Parteispenden, können Sie real sogar mit noch höheren Steuererstattungen rechnen. Bei Parteispenden verringert sich Ihre Steuerlast um 50 Prozent des Spendenbetrags. In der Steuererklärung wird deswegen zwischen steuerbegünstigten Zwecken, unabhängigen Wählervereinigungen und politischen Parteien unterschieden und die Beträge werden jeweils gesondert abgefragt.

Bei smartsteuer gibt man Spenden unter „Ihre privaten Ausgaben“ an, hier wird unter dem Punkt „Spenden und Parteibeiträge“ abgefragt, an wen wie viele Spenden gingen. Die Tabellenfunktion hilft Ihnen mehrere Spendenempfänger aufzulisten und die Summe der Spenden zu ermitteln.

Muss ich die Spenden in der Steuererklärung nachweisen?

Jein. Grundsätzlich müssen Sie Spenden nachweisen können. Das kann in Form einer Spendenbescheinigung sein, aber auch ein Kontoauszug über die Spende wird inzwischen akzeptiert. Zumindest bei Spenden bis 200 Euro – darüber benötigt der Spender eine sogenannte Zuwendungsbestätigung. Eine solche Zuwendungsbestätigung muss eine bestimmte Form erfüllen und kann nur von anerkannten Organisationen ausgestellt werden – wer seine Spende von der Steuer absetzen will, sollte sich im Zweifelsfall vorab informieren, ob die gewählte Organisation alle Voraussetzungen erfüllt. Es gibt auch die Möglichkeit der elektronischen Übermittlung, bei der der Empfänger die relevanten Daten bereits an die Finanzverwaltung übermittelt.

Seit dem Steuerjahr 2017 gilt allerdings eine Vorhaltepflicht. Die Belege über Spenden müssen also nicht direkt miteingereicht werden, sondern nur auf Nachfrage des Finanzamts vorgelegt werden können.

Tipp: Auch Sachspenden lassen sich von der Steuer absetzen. Stiften Sie also beispielsweise einen Fernseher für eine gemeinnützige Tombola oder spenden Kleidung an die Flüchtlingshilfe, können Sie den entsprechenden Spendenwert ebenfalls in die Summe der Spenden hineinrechnen, die Sie im Steuerrechner eintragen. Sie brauchen allerdings einen Beleg über den Wert des Sachgegenstands, den Ihnen der Empfänger ausstellen kann.

Wenig Zeit reinstecken – viel Geld rausholen.

Mit weniger Aufwand zur Steuerrückerstattung.

Machen Sie es sich einfach:

Berechnen Sie jetzt kostenlos, wie viel Sie vom Finanzamt erstattet bekommen und zahlen Sie erst bei Abgabe.

Jetzt Steuer starten