Wie trage ich Einkünfte aus Geschäften mit Online-Brokern ein? VZ 2023

Einkünfte von Onlinebrokern wie etorro, zero oder scalable capital zählen zu den Einkünften aus Kapitalvermögen.

Diese Einkünfte in der deutschen Einkommensteuererklärung anzugeben, kann eine Herausforderung sein.

Wie geht das am einfachsten?

Viele Onlinebroker haben steuerliche Auswertungen.

Diese steht meist ab Frühling des Folgejahres für das Vorjahr zur Verfügung und kann online abgerufen werden.

Sollte diese Auswertung bereits die Zeilen der Anlage KAP für die Steuererklärung enthalten, können Sie diese verwenden und

die Daten auf die Zeilen der Anlage übertragen. Die Zeilen finden Sie auch in smartsteuer zur besseren Übersicht.

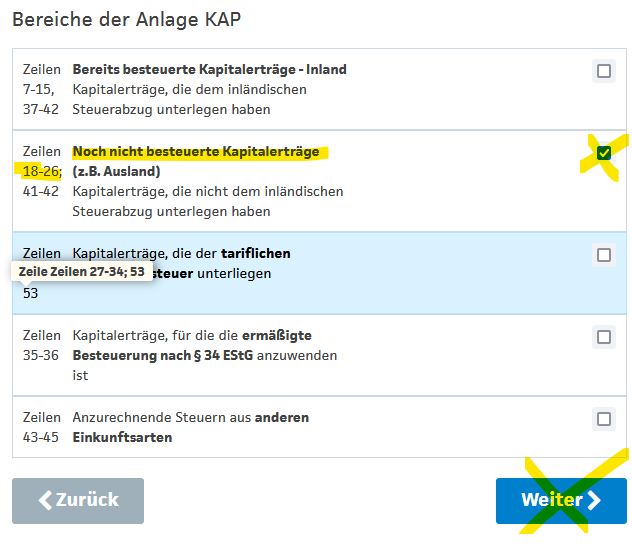

Wo müssen Kapitalerträge ohne Steuerbescheinigung angegeben werden?

Onlinebroker, die ihren Sitz im Ausland haben, erstellen oft keine deutsche Steuerbescheinigung und behalten keine Kapitalertragsteuer ein.

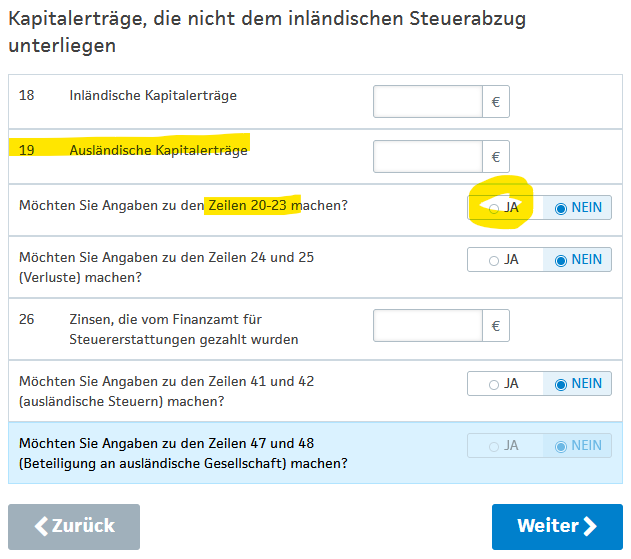

Daher werden diese Einkünfte unter der Rubrik »Kapitalerträge, die nicht dem deutschen Steuerabzug unterliegen« erfasst.

Dort erfassen Sie diese Einkünfte unter »Ausländische Kapitalerträge« (in 2023 Zeile 19).

Bitte entnehmen Sie die weiteren genaueren Angaben der steuerlichen Auswertung des ausländischen Brokers.

Und ordnen Sie die einzelnen Summen Ihrer Auswertung in die jeweiligen Zeilen zu.

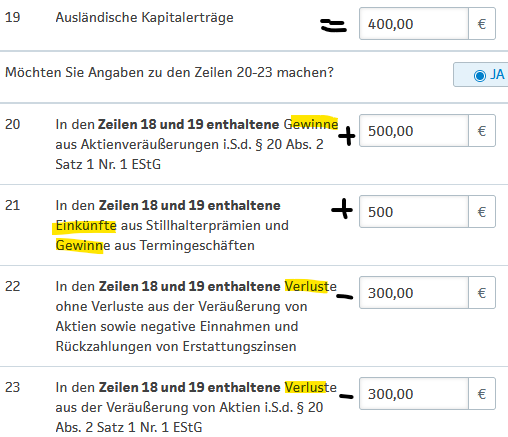

- Zeile 20: in den Zeilen 18 und 19 enthaltene Gewinne aus Aktienveräußerungen,

- Zeile 21: in den Zeilen 18 und 19 enthaltene Einkünfte aus Stillhalterprämien und Gewinne aus Termingeschäften,

- Zeile 22: in den Zeilen 18 und 19 enthaltene Verluste ohne Verluste aus der Veräußerung von Aktien (z.B. Verluste aus Anleihen-, Derivate- oder ETF-Verkäufe) und

- Zeile 23: in den Zeilen 18 und 19 enthaltene Verluste aus der Veräußerung von Aktien.

Bitte beachten Sie, dass die Zeilen 18 und 19 die verrechneten Summen der Zeilen 20-23 enthalten.

Es handelt sich um Summen von Verlusten und Gewinnen. Daher können die Zeilen 18 und/oder 19 auch negativ sein.

Hier ein Beispiel:

Diese Kapitalerträge sind noch nicht mit Abgeltungssteuer belegt worden. Somit kann eine Erfassung von hohen

Gewinnen in dieser Rubrik zu Einkommensteuernachzahlungen führen.

Die Gewinne müssen in der Erklärung angegeben werden, da sie noch nicht versteuert wurden.

Quellensteuer erfassen

Wenn Dividenden zu Aktien aus dem Ausland gezahlt werden, fällt oft Quellensteuer an.

Diese behält ein ausländischer Broker ein und führt sie ab.

Quellensteuer wird an diesen Stellen angegeben:

- Zeile 41: noch nicht angerechnete ausländische Steuer,

- Zeile 42: fiktive anrechenbare ausländische Steuer: wenn der Broker die Quellensteuer nicht beurteilen kann,

bitte dort eintragen und Nachweise einreichen.

Wenn Quellensteuer geltend gemacht wird, muss in der Regel ein Nachweis darüber beim Finanzamt eingereicht werden.

Hilfe & Technischer Support

Senden Sie uns eine E-Mail mit Ihrem Anliegen an

hilfe@smartsteuer.de